2015年9月25日

世界的な汎用鋼の過剰供給構造に苦しむ海外メーカーを尻目に、一貫した高級鋼分野への注力とグローバル展開に重きを置いた戦略が奏功、さらに旧新日本製鐵と旧住友金属工業の合併により「総合力世界No.1の鉄鋼メーカー」という目標実現への体制を整えた新日鐵住金。ここ数年の活発な海外事業への投資は、どのような方針で展開され、その過程でどのような人材育成が進められているのか。財務の責任者であると同時にグローバル事業の推進を担い、経営企画なども兼任する太田克彦副社長に聞いた。

製造ノウハウ、製造技術、販売ノウハウ、ディストリビューションの4点が相乗効果を生むM&Aに絞る

──御社の歴史は、まさに日本におけるM&Aの歴史と表現しても過言ではないと思います。事業戦略におけるM&Aの位置付けについてお聞かせください。

1970年の旧八幡製鐵と旧富士製鐵の合併による新日本製鐵の誕生、また2012年10月の住友金属工業との合併による新日鐵住金の誕生は、M&Aが国内の事業戦略の根幹であることを示したものでした。

一方、グローバルに目を転じれば、当社は世界の鉄鋼業の中でも特殊な立場におります。つまり、高級鋼に特化して事業を推進している。世界の鉄鋼需要は年間15億トンですが、そのうち当社がターゲットとする高級鋼は年間2~3億万トン程度で、伸びしろが大きいが現状の市場規模としてはまだ非常に小さい。一方、グローバルなM&Aでは、対象となり得る企業数自体が少ないという現実があります。

──そうした実情を踏まえたM&Aの基本的な方針はどのようなものですか。

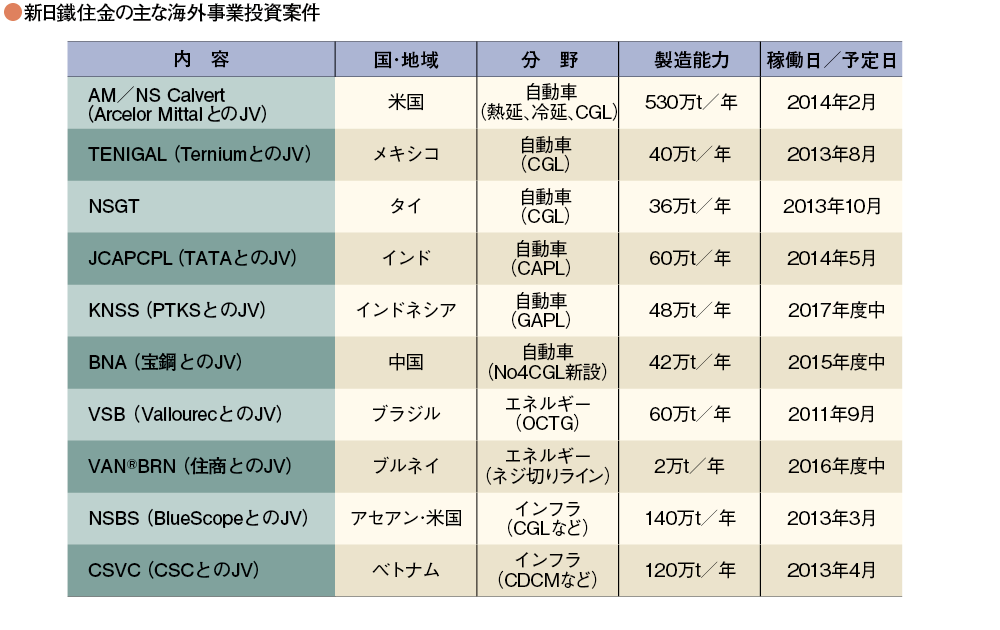

私たちが「4点セット」と呼ぶ、高級鋼事業での①製造ノウハウ、②製造技術、③販売ノウハウ、④ディストリビューションの4つの競争優位をパッケージで投入し、相乗効果を狙える会社に絞ってM&A・アライアンスを活用しています。この数年は、アジアを中心としつつもアメリカやブラジルも含めて多くの海外事業に投資を行ってきました。

製造能力で見て最近の大きなM&Aは2つあります。まず14年、アメリカでティッセンクルップが所有していた冷延鋼板や表面処理鋼板などの下工程を担う会社を、アルセロールミッタルと50:50の合弁で買収した事例(現AM/NS Calvert LLC)。これは、ティッセンクルップとして運営がうまくいかず、ギブアップした案件でした。ミッタルとはアメリカで20年以上も合弁事業をやってきた関係で、今回も両社の合弁としましたが、ここに4点セットを投入することで改善を進めています。あと1年ほどで現地の日系自動車メーカー向けなどの高級鋼を納入できる体制が整うでしょう。

もう一つが、オーストラリアのブルースコープのアジアにおける建材系の薄板会社を、5割出資して合弁企業とした事例です(現 NS BlueScope Coated Products)。アジアでは経済成長に伴い建材系の中・高級鋼の需要増加が見込まれるのですが、すでにディストリビューションはできており、ここに当社の技術を入れていけば十分な成果を期待できます。実は、この会社はかなり前からチャンスがあればぜひ買いたいと狙っていたのですが、今回、売却話が出てすぐに決断しました。

──高級鋼事業の“純化”を進める中でM&Aを活用する流れにあるのですね。

高級鋼のグローバル・マーケットが年間2~3億トン規模になるまで、今後さらに拡大していくだろうと予測しています。環境対応や自動車の軽量化、製品の長寿命化などを背景に需要が拡大するのは間違いなく、私たちは高級鋼への特化は成長産業への特化だと位置付けています。

高級鋼をグローバルに手掛けるメーカーの数は多くありませんが、その中での競争は厳しくなります。おそらく世界で5~6社での競争となるでしょう。こうした中、新日鐵住金には、製鉄事業を核としつつエンジニアリング、化学、システム・ソリューション、新素材の4事業があり、そのどれもが製鉄事業と密接に絡み合っています。それにより総合的なソリューション提案を行いながらグループ・シナジーを発揮することで競争優位を確保できると考えています。

企画担当、グローバル事業の責任者でもあるCFO

──新日鐵住金では、2015年6月に海外事業に関する組織体制の強化を発表、現在本部長を務められている「グローバル事業推進本部」が設置されました。しかも、経営企画・関係会社・財務・原料担当でもあります。これはCFOであると同時にグローバル事業の責任者という位置付けなのでしょうか。

その通りです。役割上、広範囲の責任を期待されております。社の負託に期待通り応えられているかどうかは評価を待ちたいところですが…。

当社ではCFOという呼称は使用しておりませんが、私はCFO相当職であると同時に、企画担当でもあり国際事業の推進責任者でもあります。見方を変えると、アクセルとブレーキの両方に足を乗せ、時にはアクセルを踏み、時にはブレーキを踏むような立場にあります。日本ではCFOと言えば財務という捉え方が多いのですが、世界的にはそれはむしろまれで、私のように企画や国際事業を兼任している方が多いのではないでしょうか。

──いつ頃からそのような性格、機能となりましたか。

すでに10年は経っていると思います。この10年は、中国の鉄鋼産業の勃興や当社自身の被買収リスクの高まり、またリーマン・ショックによる世界的不況、そして経営が国内だけでなくグローバルに拡大するなどの動きがありました。かつては海外と言えば、製品の輸出先として売りに行く場所でしたが、現在は「つくり、売る場所」であり、性格は一変しています。そうした過程で、ある意味では必然として財務と企画、国際事業が一体になったCFOが求められたのです。

私およびスタッフが中期的な戦略マップをつくり、地域戦略を描き、製品については各事業部門が品種戦略を練り、それらの実現に必要な資金プランや財務戦略が練り上げられます。M&Aのように短期間でお金を必要とする時は、財務と企画、国際事業を一体に考えておかないと迅速に対応できません。つまり財務と戦略マップが一体化していないとグローバルに対応できないので、おのずとCFOの役割も拡大したのです。

──M&A案件では、個別事業部門との役割の違いがあるのですか。

M&Aはコーポレートが主導する案件と、事業部門が主導する案件の両方があります。事業部門案件では私たちは審査側に回るわけですが、重要なのはどちらの案件にしてもPMIにしっかりと関わっていることです。「グローバル事業推進本部」にはM&A案件を担う海外事業企画部とPMI(Post Merger Integration )支援のグローバル事業支援センターが設置されています。また大規模プロジェクトについては、個別にプロジェクト・チームが組成されています。

PMIに深く関わることでM&Aの要諦とも言えるPMIのノウハウがコーポレート部門に蓄積され、そのノウハウを全社的に展開することが可能になります。

PMIに積極的に絡み、KPIを軸に改善点を探る

──M&A後のPMIにおける投資評価、また事業評価はどのような点にフォーカスされているのでしょうか。

基本的には、事業ごとにKPI(Key Performance Indicator=重要業績評価指標)を定め、それを基にコーポレートと事業部門責任者が評価活動や議論をしています。

何度も申し上げていますが、当社M&Aのポイントは4点セットの投入であり、高級鋼の拡販には設備の順調な稼働や特定の顧客とのタイトな関係づくりが必要ですから、現場の改善にはKPIが重要になってきます。確かに損益やキャッシュフローは数字ではっきりと結果が出ますが、それだけを見ていては事業そのものの改善点は見えてきません。やはり製造現場では作業効率や稼働率、営業現場ならばシェアや特定の顧客への販売量など、事業レベルの先行指標が重要な評価基準とならざるを得ません。

しかし、損益やキャッシュフローをないがしろにしているわけでもありません。他の業界同様、私たちにとってもキャッシュフローは重要な指標です。そこで一つ勘案しておかなければならないのは、鉄鋼業は装置産業なので初期的には償却費負担が重く、すぐには黒字転換しにくいという特徴があります。つまりキャッシュフローだけを見ていればよいというわけにもいかず、会計上の損益の早期改善に向け、キャッシュと損益の両面からPMIを評価していかなければならないのです。

──最近、「ROE経営」が叫ばれ、御社でも新しい中期経営計画で「ROE10%」を掲げられましたが、このムーブメントをどのように考えますか。

世間が言っているから出したというわけではなく、これには長い歴史があります。世間には公表はしていませんでしたが、社内的には各事業にハードル・レートが設定され、その実現に向けて努力を続けてきました。そうした取り組みの結果として公表に踏み切ったとお考えください。

指標としてのROEは、株主には極めて分かりやすい指標です。R(リターン)を増やしてくれるのか、そうでなければE(エクイティ)で報いてほしいというものですから、本当に分かりやすい。ただ、社内を動かすにはROEはちょっと分かりにくいというか、説得力が弱い気がしています。ROEよりはむしろROS(売上高営業利益率)の方が、現場の人たちは分かりやすい。製造であればコストを減らし、営業であれば売り上げを増やせばよいからです。

そうした考えの上でROEを指標として掲げていく時には、「Eを減らすのではなく、やはりRを増やしましょう」と発信しています。KPIを回しつつ、ROSで分かりやすく取り組み、そしてRの拡大で株主の期待に応えていくという流れです。

とにかく若い人を現地に出す。経験こそが将来のCFO予備軍を育む

──今後もさまざまな形でM&A案件が出てくると思いますが、CFOになっていける人材の育成で、現在の課題はどのようなものでしょうか。

まず大きな課題としてあるのが人材にさらなる厚みが必要ということです。

M&Aの対応には2つのパターンがあると思います。一つは、戦略は社内で練るが、実際のトランザクションは外部のアドバイザーなどをフル活用するのがよいパターン。ただ、当社で中心となるのはもう一つのパターン、すなわちトランザクションへの習熟だけでなく、①製造ノウハウ、②製造技術、③販売ノウハウ、④ディストリビューションの4点セットの注入を軸にした、技術への深い理解も必要とされるM&A戦略の実践が求められるケースです。そのような案件では、外部の力に頼り過ぎるのは非常に危険ですし、専門性を備えた社内人材が育っていることが不可欠です。その点、まだ厚みが足りないというか、実際にM&Aを経験した人を増やし、また、そのノウハウを共有する必要あります。

海外事業企画部には、これまでM&Aを経験した人材を集めているのですが、まだ財務・企画・営業部門の出身者が多く、ここにエンジニアなどがM&Aの専門性も備えた人材として参画してくるようにならなければいけません。M&Aでは買収交渉の入口で必要な人、交渉作業で必要な人、PMIで必要な人と、各段階で求められる役割が異なる人材が必要です。こうした役割の違いに対応できる層の厚みがほしい。

もう一つの課題が、「情報力」です。当社にも一定の情報収集力はあり、いろいろな人が多くの情報を持ち寄ってくれます。ただ、本当に現地に根差してインナー・サークル的な関係を築いて情報を得る力をもっと高めていければと思います。

──CFO人材の育成はどのように進めていますか。

とにかく経験です。M&Aで既存事業を買収して“進駐軍”として乗り込んでいっても、できあがっている事業の改善は生半可なものではありません。一方、グリーン・フィールドでゼロから事業を立ち上げるのも人材確保や資金調達など、こちらも生半可な苦労ではありません。しかも当社は高級鋼事業での優位性を軸にした4点セット投入が基本方針ですから、そうした案件がたくさんあるわけでもないのです。限られた機会をいかに人材育成の場として活用し、人材を厚くしていくかは大きな課題でした。

歴史が古いのは、海外の会計事務所・法律事務所でのトレイニーや、ロー・スクールへの派遣です。加えて、近年は若い人をどんどん海外のジョイント・ベンチャー(JV)に送り込んでいます。私たちは「ネット化」と言うのですが、単なるトレイニーや見習いではなく、JVの組織の中で具体的な役割と権限を備え、戦力とするべく送り出します。海外の買収先では当社がCFOのポジションを取るか、キャッシュフローを正確に把握できるポジションを取るのを基本方針としていますので、そこで現地戦力として働いてもらいます。

若い時に財務や企画、総務などの総合的な連関を学んだ経験があるかないかで、後に課長や部長クラスになって再び海外会社を任せられることになった時に発揮される力量は大きく変わります。その意味では、ここ数年はアジア地区を中心に投資案件が相次ぎ、現在は人材こそ不足していますが、多くの若い人材が現地に派遣されており、将来のCFO候補生がたくさんいる状態だと考えています。

──本日はありがとうございました。

聞き手:山田 晴信

日本CFO協会 M&A部会座長/日本CFO協会理事

元香港上海銀行在日副代表 兼 副CEO

M&A部会について

日本CFO協会は、日本企業のM&A力向上のための情報交換の場としてM&A部会を2014年に発足し、先進企業の経営者・CFOや第一線で活躍するM&Aの専門家などをお迎えして、国内外におけるさまざまなM&Aに関するコンテンツやケースをご紹介させていただき、参加者の皆様が議論をしながら相互研鑽できる場をご提供しています。

https://www.cfo.jp/study_and_interaction/ma_grp/

2015年9月25日