2016年12月15日

エッセンシャルズ

CFOが検討すべき税務部門の

トランスフォーメーション

高原 宏

日本CFO協会主任研究委員

EY税理士法人 シニアアドバイザー

これまでの税務部門

今日、日本企業の税務部門は、コーポレートガバナンス改革とBEPSによる国際課税の見直しという2つのパラダイムシフトに見舞われ、いまだかつてない変革期にあると思われる。

したがって、CFO(最高財務責任者)の立場の方々が検討すべき、税務部門の現状と方向性、およびそのためのCFOが取るべき対応策について、まず私の認識をここに述べる。

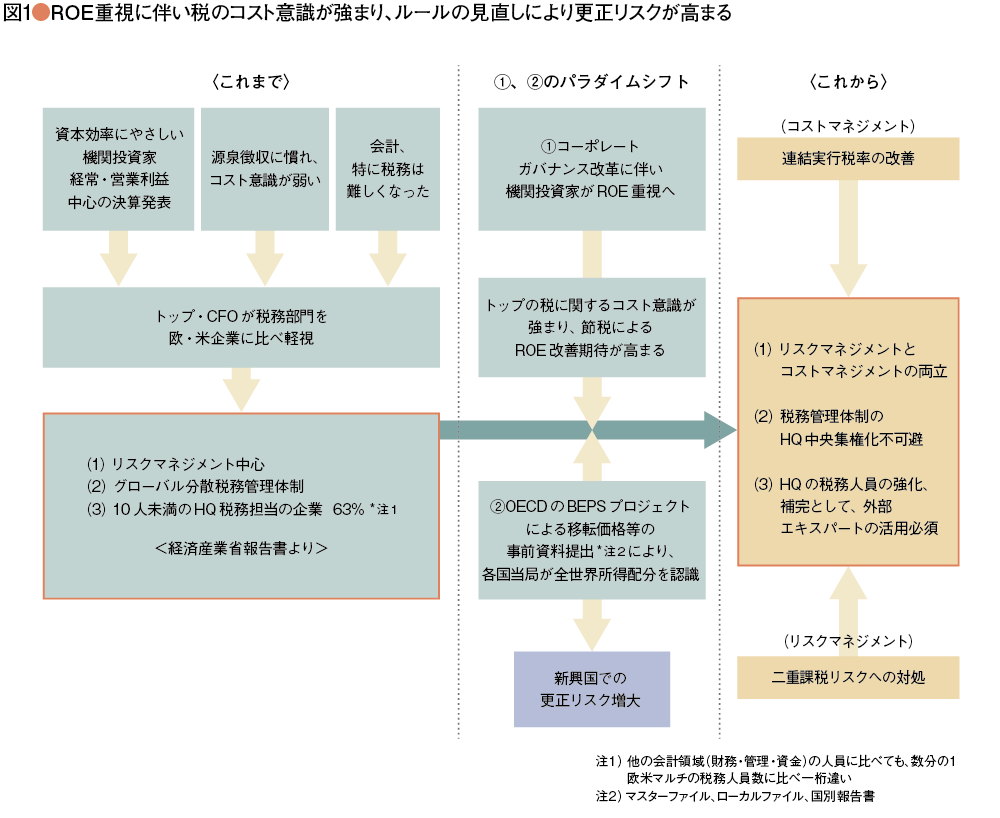

下の図1の左側赤枠内を見ると、日本企業の税務部門は、欧米企業と比べユニークで、ほとんどガラパゴス現象だと言う人もいた。日本企業のユニークな点として、以下の3つが挙げられる。

(1)税務マネジメントには、税額を効率化するコストマネジメントと税務更生を回避するリスクマネジメントの両面があるが、日本はリスクマネジメントにより軸足を置く傾向があり、コストマネジメントにも熱心な欧米企業との違いが際立っている。

(2)海外現地法人の本社による管理は、分散管理体制と言えば聞こえは良いが、実際にはそれぞれの現地法人の采配に委ねられ、人手不足もありグループ最適の視点から税務コスト管理とリスクマネジメントの対応までは未着手だと思われる。

(3)欧米企業に比べ、日本本社の税務人員が大幅に少なく、人員の差が一桁違いとなっている。私は医薬企業で経理部長として長年勤務していた経験があるため、同業界の欧米企業における本社の税務人員数に興味を持ち、聞いてみたところ、100人から200人程度の陣容を備えている様子だった。また、ファイナンス部門の他の領域(財務会計・管理会計・資金会計)と比べても、数分の1の人材しか配置していない日本企業が圧倒的多数だと思われる。

この点、経済産業省公表の報告書*では、売上高1兆円規模の企業の63%が本社の税務人員は10人未満と回答している。これは、CFOが税務部門を他の会計分野に比べ軽んじていると言わざるを得ない。

*2015.4公表「BEPSを踏まえた我が国の事業環境整備と企業の親子間情報共有の在り方等に関する調査」

近年起こった2つのパラダイムシフト

上述の日本企業の現状について、この結果は、連結実効税率の差として出ているように思われる。因みに、直近の3年では、欧米大手医薬品企業(10社平均)が18%なのに対し、日本大手企業(4社)の平均は34%と16ポイントの差になっている。大手海外医薬品企業が、節税のためにM&Aを通じて米国から低税率国へシフトを企画したところ、早急に税制措置を実施し、それを回避したニュースは、さすが米国らしいと思ったが、日本企業では思いもつかないと思われる。しかし、近年の2つのパラダイムシフトを機会に、井の中の蛙も目覚める必要に迫られている。

(1)コーポレートガバナンス改革の税務業務への影響

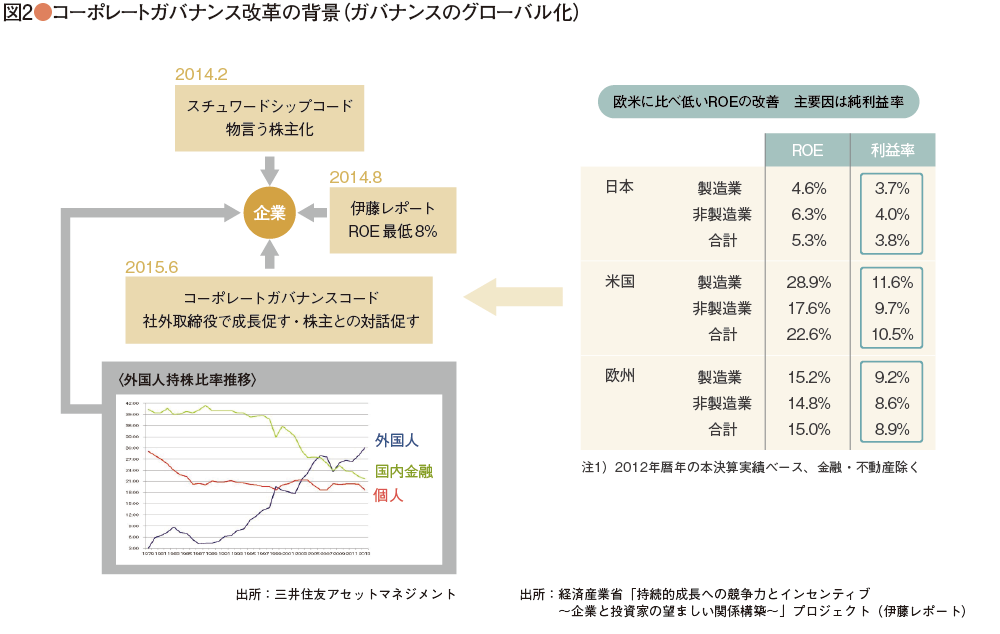

一昨年来、日本では欧米企業に比べ低いROE、その主要因である利益率の低さを問題視し、下図2のような株主目線からのコーポレートガバナンス改革が進行している。

企業業績に関するマスコミ報道や企業のIRスタンスも従来の営業利益から純利益、また、これを用いるROE指標(純利益/自己資本)中心に様変わりしてきた観がある。

また、一部の機関投資家が、スチュワードシップコードの趣旨を踏まえ、企業に対するROE期待値を示し、それを満たさない場合は株主総会でのトップ再任を指示しない旨を表明している。

純利益に焦点が当たると、営業利益では対価(=コスト)に含まれなかった税額が税前利益の約30%を占めるので、利益率改善の最大のターゲットとして浮上する。

(2)BEPSによる国際税務ルール共通化の動き

一部の多国籍企業においては、違法ではないものの過剰な租税回避への対抗策として、OECD主導のBEPSプロジェクトが進行していることは、皆さんすでに存じのことと思う。

昨年10月に最終報告書が公表され、現在、各国では国内法への取込みが進行中と理解しているが、価値を創造した国に課税権を広げたくらいでは、国際税務の枠組みやフレームワークである移転価格、PE認定、租税条約等は、それほど変化はないかもしれない。唯一、課税情報の透明性の確保との趣旨で新しく導入された国別報告書(CbCR)は、大きなパラダイムシフトとして日本企業税務部門に影響を与えると考えられる。

これまでは、各国の税務当局はグローバル企業の同国内子会社の納税情報のみが入手可能で、他国子会社やグループ本社所在国の情報入手は困難だったが、国別報告書の導入により全世界の所得の配分が各国当局に一目瞭然となる点が、従来とは異なる。

X国の当局が、どうしてY国の子会社に比べ所得の配分が少ないのかと指摘を受けることは容易に推察でき、この質問に誰が対応するのかということになれば、日本にある本社で対応するしかないであろう。

そのため、コストマネジメントのグループ最適所得配分に加え、リスクマネジメント対応として本社機能の強化を急ぐ必要があると思われる。BEPS対象国が従来のOECD(34カ国)メンバーから、現在は86カ国まで増加しているので、ルール見直しに伴い、当面新興国を中心に執行の混乱は避けられないであろう。

なお、企業ではBEPSの国別報告書を中心とする文書化対応を急がれている最中だと思われるが、他方では、EUはBEPSとは別に税務情報の公表を、また、英国は独自にタックスポリシーの公表を義務化しており、いずれもペナルティが課されるため、万全の対応が必須となる。

また、最終報告書は「適切な移転価格ポリシーの設定」を求めているが、分散管理体制で、現地の税法対応で文書化を進めてきた日本企業は、グローバルポリシーが未整備**のところが多数あり、これは重い負担であるが、リスクを評価し、極端なケースでは価格の見直しも必要に応じ対処を要すると思われる。

**前述の経済産業省のアンケートでは55%の企業がポリシー未整備と回答

日本企業税務部門の考慮すべきポイント

(1)ガバナンス改革は、税のコストとしての管理強化を迫り、リスクマネジメント面でもBEPSという新しい負担が課され、本来、二律背反(ジレンマ)の関係にあるリスクマネジメントとコストマネジメントの両立が必要となる。

(2)現地任せの分散管理体制では、BEPS導入後のグローバルマネジメントには限界があり、分散からHQ集権管理に移さざるを得ない。

(3)BEPSの最大の問題は、人材が手薄な日本企業にも欧米企業と同じ負荷を強いる点で、人材の補強を急ぐ必要があるが、解決には時間を要するため、当面の対応策として、CFOは他の会計領域から余力人材を税務部門へ緊急シフト替えすることを推奨する。

以上、本テーマに関する私の認識であるが、あくまでも日本企業の平均的税務部門を前提としており、ご存じのように欧米企業に比肩する先進企業も多くある。

本記事が、貴社ビジネスにおいてなんらかのご参考になれば幸いであり、税務部門の充実を願ってやまない。

2016年12月15日