2015年11月16日

ROEとクオリティ投資

加藤 康之

京都大学大学院 経営管理研究部 特定教授

クオリティ投資が世界の資産運用業界で注目を集めている。クオリティ投資とはクオリティファクターに注目した投資のことである。そして、クオリティファクターとはROEやアクルーアル(キャッシュフローと利益の差)など企業の質、つまり、クオリティを評価する指標である。と言ってしまうと、クオリティ投資はこれまでにもあった通常の運用手法の一つに聞こえるかもしれない。しかし、この「クオリティファクターに注目して投資する」といった場合、二つの異なる解釈があることに注意が必要である。一つ目は、将来クオリティファクターが高まる企業を選択して投資すること。そして、二つ目は、すでにクオリティファクターが高い企業に投資をすることである。この二つは似ているようで決定的に異なっている。まず、二つのクオリティ投資を簡単に解説しよう。

将来クオリティファクターが高まる企業への投資

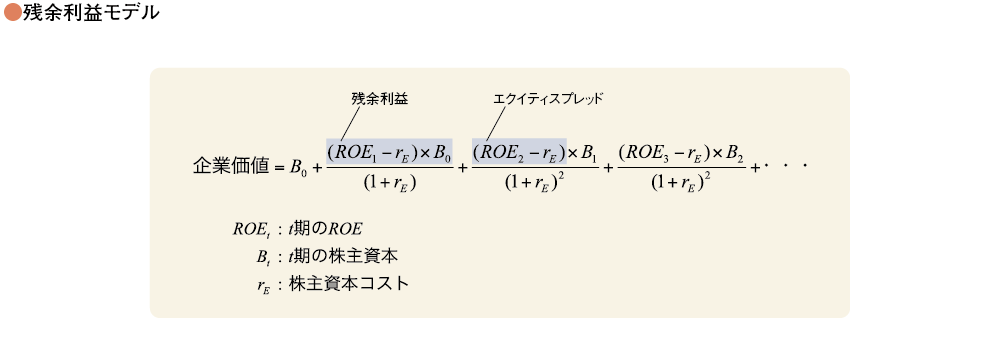

一つ目は、クオリティファクターが将来高まる企業を選択して投資することである。つまり、企業の将来性を予測し優れた銘柄を選び出し投資するというアクティブ運用の一つと考えることができる。ところで、将来クオリティファクターが高くなると、高い投資リターンが得られるのはなぜだろうか。それは当たり前のようにも思えるが、クオリティファクターをROEと考えれば、残余利益モデルで説明できる。残余利益モデルは、配当割引モデルと同様に代表的な企業価値(株価)評価モデルの一つである。このモデルでは、企業価値は期初の株主資本に将来の残余利益の現在価値を加えたものとして表される。

残余利益とは、純利益から資本コスト分を引いたものであり、この残余利益の現在価値が企業価値として期初の株主資本に付加されるものと考える。式から分かるように、残余利益はROEから資本コストを引いたものに株主資本を掛けたものになる。つまり、ROEが高まれば企業価値も高まり、投資リターンを得られることが式から分かる。したがって、将来ROEが市場の平均以上に高まる企業を選ぶことができれば、市場の平均以上に高い投資リターン、つまりアルファが期待できる。実際、この考え方を支持する検証結果も多く報告されている。ちなみに、このROEから資本コストを引いたものはエクイティスプレッドと呼ばれており、最近注目を浴びている。ROEが資本コストより低ければ企業価値は株主簿価を下回り、企業価値が破壊されることになる。企業価値向上においてROEと資本コストの重要性が理解できよう。

すでにクオリティファクターが高い企業への投資

二つ目は、クオリティファクターがすでに高い企業に投資をするということである。なお、これによってもたらされるリターンをクオリティファクターが産出するリターンと呼んでいるが、こちらが最近注目されているクオリティ投資なのである。残余利益モデルによれば、現在の企業価値はROEを反映して値付けされていると理解できる。したがって、どんなにROEが高くても、そこからさらにROEが高くならなければ企業価値は向上しないことになる。とすれば、すでに高いROEを有する企業に投資をすることによって本当に追加的なリターンは得られるのだろうか。しかも、ROE等クオリティファクターはすでに公表されており、誰にでも計算できる。そのため、この投資は運用のプロでなくても誰にでもできることになる。これについては、さまざまな実証研究が行われている。そして、欧米市場における結果の多くは追加的なリターンが得られるというものである。一方、日本市場では過去において追加的なリターンが検証されているとは言えない。「日本でROEの高い企業に投資しても儲からない」とはよく指摘されることである。以下は主に欧米市場の結果を前提として、この追加的なリターンの理由について考察する。

三つの類型から見たクオリティ投資のリターン

話を進める前に、ここで投資リターンの源泉を分類しておこう。投資リターンは、①リスクプレミアムによるリターン、②アノーマリーによるリターン、そして、③アルファによるリターン、という三つに分類できる。①のリスクプレミアムは、例えば株式を買うというリスクを取ることへの報酬であり、リスクさえ取れば誰でも得られるリターンである。②のアノーマリーは投資家の非合理的な投資行動など市場に存在する非効率性を利用して得られる追加的なリターンである。③のアルファは将来株価が上昇する企業を選び出すことによって得られる追加的なリターンである。先ほどの二つのクオリティ投資の議論で言えば、一つ目の「クオリティファクターが将来今以上に高くなる企業を選ぶことによって得られる追加的なリターン」は、③のアルファであることが分かる。そして、二つ目の「すでにクオリティファクターが高い企業に投資をすることによって得られるリターン」は、予想して企業を選んでいるわけではなく誰にでもできることなので、①のリスクプレミアム、あるいは、②のアノーマリーということになる。

実際、リスクプレミアムやアノーマリーを理由とする研究結果が多く報告されている。リスクプレミアム説を支持する研究の説明では、収益性が高まると企業の保有する拡大オプションが行使される可能性が高まり、企業としてはリスクが高まるというものがある。リスクが高まれば、リスクプレミアムも高まり期待リターンが高まるのである。また、アノーマリー説を支持する研究の説明では、市場は企業の収益性の向上に対する反応が遅く、時間をかけて市場に織り込んでいくためであるというものがある。特に人気の低い企業でその傾向が強く、それが追加的なリターンをもたらすことになる。また、これも株価への織込みが遅いというアノーマリーの一つと考えられるが、企業の収益性の向上が継続する場合(収益性のモーメンタム)が多いため、収益性の高い企業に投資すると、収益性は向上を続け、追加的なリターンが得られるというものである。

この「すでにクオリティファクターが高い企業に投資をする」クオリティ投資が追加的なリターンをもたらすとすれば、これは誰にでもできる投資ということでパッシブ運用の範疇と考えることができる。実際、この投資手法はスマートベータ(2015年7月15日の記事参照)の一つと考えられており、これが世界的に注目されているのである。

日本市場におけるクオリティファクターの効果

ところで、日本市場ではクオリティファクターによる追加的リターンは過去において観測されないという研究結果が多いということはすでに述べた。この状況は今後変わるのだろうか。日本企業と欧米企業の差の一つがROEの水準の差であることはよく指摘される。10%台の欧米企業に比べ日本企業のROEは8%程度である。クオリティファクターが追加的リターンを産出する理由を上で指摘したが、それらの前提としては収益性の水準が高いと思われることに気付く。つまり、クオリティファクターが追加的リターンを産出するためには、収益性が高くある必要があると考えられる。とすればアベノミクス以降、収益性の向上が著しい日本企業でもクオリティファクターの効果が現れるのはそれほど遠くない将来になるのかもしれない。ちなみに、昨年導入されたJPX日経400インデックスはROEの高い企業を母集団としており、クオリティファクターのスマートベータと考えられている。JPX日経400の今後の推移に注目したい。

2015年11月16日