2017年12月15日

エッセンシャルズ

海外M&Aを成功させるためには

─CFOのM&Aにおける役割─

高原 宏

日本CFO協会主任研究委員

EY税理士法人 移転価格部 シニアアドバイザー

元武田薬品工業 コーポレートオフィサー経理部長

はじめに

日本企業は、2000年以降、上場企業の合算純利益の3分の1に相当する91兆円もの資金を海外M&Aに投入したと報じられている(2017年6月28日付日本経済新聞)。

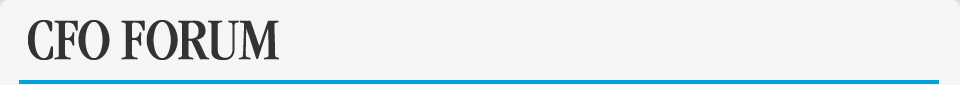

図1左表のとおり、特に2006年度以降著しく増加傾向にあり、反面、買収した海外子会社に関連する多額の減損損失を計上せざるを得ず、マネジメント力が疑われるケースが頻発している。

本来、事業は自力成長が理想であるが、事業環境のパラダイムシフトや母国市場規模の低成長、さらにガバナンス改革に伴うROEの改善期待に促され、海外M&Aに活路を求める企業が多いと考えられる。しかし、日本企業は成長戦略の軸足を自力成長に置いてきたため、M&Aに不慣れという面も否定できず、この克服が課題となっている。

私は2003年から10年間、武田薬品の経理・財務責任者を務め、この間同社は図1右表のうち2016年のアリアドを除く12件の海外M&Aを実施した。特に大型は2008年のミレニアム、2011年のナイコメッド、2016年のアリアドの3社で、前2社の買収は私の在任中であった。これら買収経験に基づくM&Aにおける経理・財務責任者(以下CFO)の役割について、以下に私見を述べる。

2017年12月15日

![【特集】ファイナンス部門のトランスフォーメーションはなぜ必要か?[後編] 【特集】ファイナンス部門のトランスフォーメーションはなぜ必要か?[後編]](https://forum.cfo.jp/wp-content/uploads/2022/11/kikaku_ictach.jpg)